Registrati gratuitamente per scaricare il pdf con la versione completa dell'articolo >

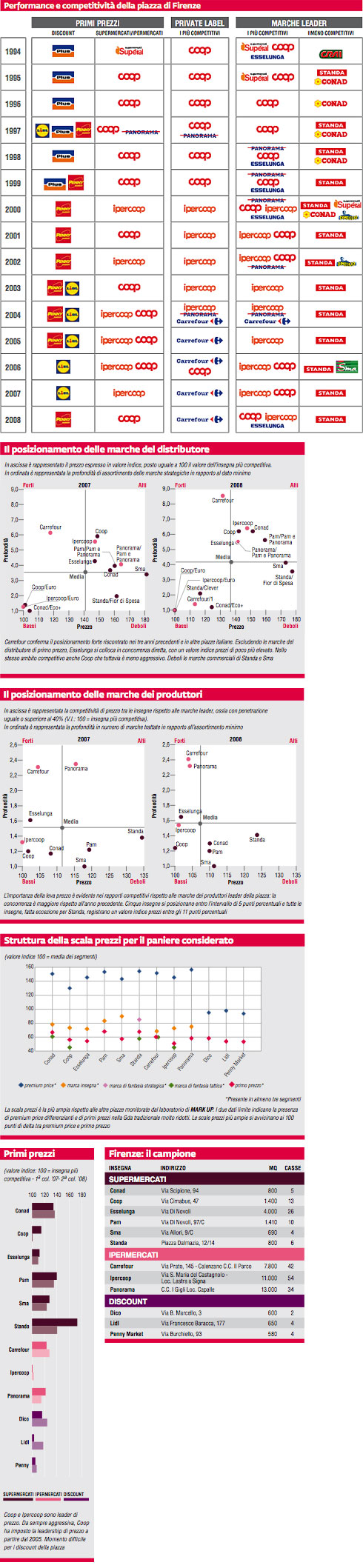

Forte aggressività sul versante prezzi, concorrenza diretta tra insegne, a prescindere dalle tipologie di vendita, e ampiezza di scale prezzi che permettono di differenziare gli assortimenti: questi in sintesi i tre aspetti salienti che caratterizzano l'offerta distributiva di Firenze, presa in esame dal laboratorio di MARK UP nel dicembre 2008 per il quindicesimo anno consecutivo.

La leadership è storicamente appannaggio di Coop che compete con Esselunga in numerosi ambiti. È da notare la relativa forza di Carrefour basata sulla profondità degli assortimenti, intesi nel loro complesso e in particolare nell'ambito della marca propria, che registra il valore indice minimo di prezzo. Nel 2008 l'importanza dei prezzi nelle decisioni di acquisto dei consumatori ha accentuato la concorrenza.

Nei primi prezzi si sono ridotte le distanze tra insegne: le più competitive appartengono alla Gda tradizionale. Nei discount troviamo un assortimento più economico rispetto a quello di supermercati e ipermercati sebbene la distanza tra questi due canali si sia ridotta negli anni. L'offerta, all'interno di super e ipermercati, di primi prezzi molto bassi, ottenuti anche grazie allo sviluppo delle marche del distributore di tipo tattico, riduce la convenienza dei discount.

La scala prezzi

L'ultimo anno conferma i dati 2007: l'ampiezza media della scala prezzi nei supermercati e ipermercati a Firenze è pari a 88 punti, il valore più alto finora riscontrato non solo nel capoluogo toscano, ma anche considerando le altre città monitorate dal laboratorio. A questo primato contribuiscono l'aggressività dei prezzi e la presenza di premium price dal posizionamento elevato.

Considerando le singole insegne, si riscontrano scale prezzi sensibilmente più ampie della media in Panorama (98 punti), Ipercoop (95 punti), Esselunga e Carrefour (91 punti). L'ampiezza è minima in Coop (74 punti) a causa del valore ridotto del premium price.

La marca del distributore

Il quadro delle marche del distributore si presenta affollato dal punto di vista della concorrenza tra insegne. Piuttosto alto (+29% rispetto ai primi prezzi di supermercati e ipermercati) è il posizionamento medio delle private label strategiche (vale a dire le marche d'insegna o di fantasia, ma con forte vissuto di marca) nell'ambito della scala prezzi. Nonostante la maggiore concorrenza anche sul fronte delle marche del distributore, la politica delle insegne è riuscita a mantenere le distanze dai valori di chiusura. Questo è in parte dovuto allo sviluppo delle marche tattiche diffuse in ben 5 insegne e con valori molto bassi, inferiori o in linea con i discount. Nel rapporto tra marche e insegne le private label tattiche sono relegate nell'area dei valori minimi. Tuttavia nell'ultimo anno anche tra le marche tattiche si riscontrano ampie differenze di prezzo. L'aggressività della marca di primo prezzo in Coop (Euro o Moneta che ride) favorisce il distanziamento dalle altre marche.

Considerando invece le marche di tipo strategico, i concorrenti più aggressivi sono Carrefour - a conferma di quanto riscontrato nelle precedenti rilevazioni - ed Esselunga. Forte anche il posizionamento di Coop, in termini di profondità e prezzo. Pur collocandosi nell'area dei valori di prezzo inferiori alla media, Panorama e Ipercoop registrano una minore profondità. Posizionamento differenziante per Conad e Pam. Standa, con Fior di Spesa, e Sma i più deboli.

I primi prezzi

Negli ultimi quattro anni si riscontrano, in questa fascia di prodotto, stabilità ed elevata aggressività. Decisamente basso è infatti il valore medio, inferiore del 40% alla media dei prezzi dei segmenti e dell'88% rispetto a quella del premium price.

Nel rapporto tra insegne la leadership di prezzo spetta a Coop e Ipercoop, seguiti dal discount Penny Market. Nell'ultimo anno le differenze si sono ridotte: Standa, pur rimanendo l'insegna meno competitiva, registra un valore medio dei primi prezzi poco superiore a quello di Conad e Pam. La concorrenza è trasversale ai formati ed è guidata dalla politica delle insegne.

Le marche dei produttori

I dati dell'ultimo anno indicano un'inversione di tendenza rispetto a quanto registrato dal 2000 al 2007. L'intervallo di variazione dei posizionamenti di prezzo rispetto alle marche leader è notevolmente diminuito: la differenza tra l'insegna meno aggressiva e quella più competitiva è di 24 punti, contro i 35 del 2007.

Inoltre, anziché delinearsi un quadro differenziato tra varie aree competitive, la concorrenza di prezzo è più diretta, fatta eccezione per Standa con un valore che si discosta dal resto della piazza. La profondità degli assortimenti è la variabile che diversifica maggiormente i posizionamenti: ben cinque insegne (Coop, Ipercoop, Esselunga, Carrefour e Panorama) registrano un valore indice prezzi competitivo ed entro un intervallo di soli 4 punti percentuali.

Nel caso di Carrefour e Panorama il livello di profondità è superiore di due volte al valore minimo della piazza. Conad, Pam e Sma presentano valori piuttosto simili.

I discount

Numerose nei primi anni della rilevazione, le insegne discount sono diminuite fino al 2000. Con il nuovo millennio il campione si è stabilizzato e comprende 3 insegne. Lidl e Penny Market hanno una presenza storica a Firenze, mentre Dico ha fatto il proprio ingresso nel 2004. La riduzione del delta tra primi prezzi dei discount e quelli della Gda tradizionale mette in luce la concorrenza trasversale ai canali distributivi.

L'evoluzione della piazza

Il campione. Stabile negli ultimi tre anni. Lo sviluppo degli ipermercati è recente ed è avvenuto in tre tappe: ingresso di Panorama nel 1997, quindi di Ipercoop nel 2000 e infine entrata in scena di Carrefour nel 2004. Il numero di insegne discount è sceso: dalle 6 nel '95 alle attuali 3.

La scala prezzi. La piazza offre da sempre scale prezzi molto ampie legate all'aggressività dei primi prezzi e alla differenziazione verso l'alto dei premium price. Negli ultimi due anni l'ampiezza della scala ha raggiunto i valori massimi non solo per la piazza ma anche rispetto alle altre realtà monitorate dal laboratorio: la differenza tra premium price e primo prezzo è di 88 punti circa.

La competitività. La concorrenza è da sempre molto forte e trasversale ai formati distributivi. Numerose le insegne in concorrenza diretta.

Significati e limiti

L'obiettivo del laboratorio di MARK UP è quello di visualizzare le logiche concorrenziali delle diverse piazze monitorando il posizionamento delle principali insegne e l'evoluzione nel tempo.

I prodotti che compongono il paniere della rilevazione hanno due principali caratteristiche: sono confrontabili nelle differenti realtà territoriali e nel tempo e rientrano nella spesa programmata, con una buona frequenza di acquisto. Quest'ultimo fattore fa sì che il prezzo sia oggetto di confronto tra le insegne da parte del consumatore. In questo senso i posizionamenti di prezzo presentati dall'indagine sono vicini a quelli percepiti dai consumatori. Il principale limite della metodologia concerne essenzialmente la dimensione e la tipologia del paniere di prodotti. È sufficientemente rappresentativo del grocery tradizionale. Non può dare indicazioni sul comportamento delle insegne nell'area del fresco - in particolare della vendita assistita - e delle innovazioni negli assortimenti.

Tendenzialmente i grafici e le mappe del laboratorio penalizzano le insegne particolarmente innovative. Infine l'elaborazione dei dati tende a neutralizzare le differenze temporali tra le varie rilevazioni, producendo valori indice, senza alcuna indicazione dei prezzi e dell'ampiezza degli assortimenti in valori assoluti.

La metodologia del laboratorio è disponibile su www.markup.it. nella sezione MARK UP Lab.

Fonte delle tabelle e dei grafici: MKTG - Focus on trade (prima settimana dicembre 2007-2008)

Allegati

- 176-MKLAB-Lab

- di Aldo Brugnoli / aprile 2009